作者:巴曙松

一、人口老龄化现状:速度更快、间隔更短、负担更重

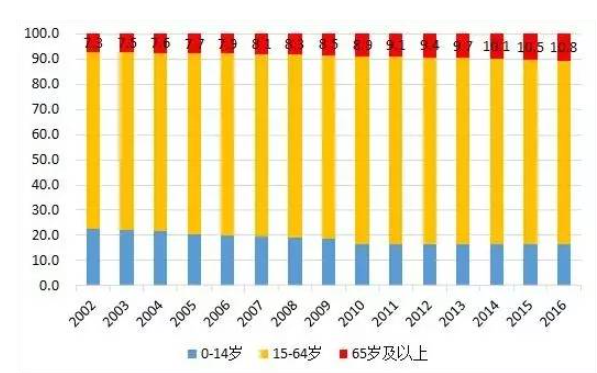

自2000年我国60岁以上人口占比超过10%,正式步入老龄化社会以来,我国老龄化的进程逐步加快。根据国家统计局数据显示,截至2016年底,我国65岁及以上老年人口数量为15003万,占比为10.8%。

2016年12月10日,我国首部养老金融蓝皮书《中国养老金融发展报告(2016)》发布,报告指出我国正在经历全球规模最大、速度最快、持续时间最长的老龄化过程。

中国人口结构变化趋势图

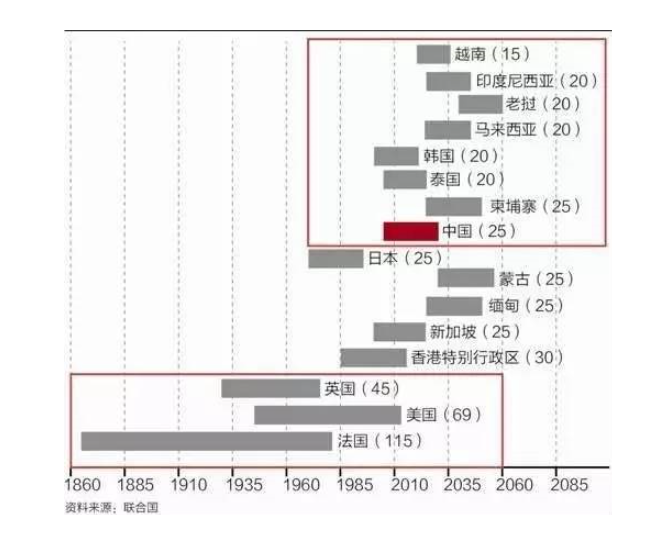

若按国际标准,将65岁以上人口占比从7%提高至14%作为衡量人口“老化”的标志,西方主要发达国家完成这一转变的时间跨度通常在40-100年,日本为25年。据联合国预测,中国最早将在2025年达到、甚至超过14%,即中国和日本一样,只用了25年时间就将完成人口“老化”的跨越。同时根据《中国养老金融发展报告(2016)》中的人口长周期一般均衡模型预测,到2030年,我国65岁及以上老年人口占比将突破20%,且在2040年以前保持每年平均每年上升0.5个百分点的速度。

各国人口老龄化速度

日本自20世纪50年代末跨过“刘易斯拐点”,至90年代中期跨越“人口红利拐点”,时间跨度接近40年,在这40年中日本得以成功转型为发达国家;然而中国从2003年前后迎来“刘易斯拐点”,到2015年前后关闭“人口红利窗口”,时间跨度仅略超过10年,因此,中国人口结构转变的压力远远大于日本。

老龄化将对中国经济金融产生一些基础性影响,如降低居民储蓄、改变消费结构、影响金融机构格局等。更重要的是,在中国现有养老金制度下,养老金缺口持续扩大。未来养老金融第二、三支柱的兴起,将为金融资产管理行业带来发展空间。

二、养老金融发展现状:养老金缺口扩大、金融产品创新不足

(一)过于依赖第一支柱,养老金持续能力较弱

养老金融不仅包括第一支柱养老金金融(主要是养老金制度安排和养老金资产管理),还包括养老服务金融和养老产业金融等第二、三支柱,分别针对养老金资产保值增值、老年金融消费需求以及养老产业投融资的需求。

尽管中国养老医疗保险覆盖率已大幅上升,但由于过分依靠第一支柱,养老保障基金存在很大的缺口,养老金的长期可持续能力仍较弱;2015年中国社保投入资金规模仅为社保基金需求规模的87%,填补该资金缺口仍是重大挑战。

(二)养老金融产品创新不足,投资受限

目前中国的养老金融产品仍集中于银行储蓄类产品,保险类产品有了一定开发,但证券类产品相对稀少,基金类和信托类产品几乎还是空白,房地产类产品(如以房养老)正在酝酿试点。中国政府2015年颁行规定,养老基金各类资产投资中投资股票、股票基金、混合基金、股票型养老金产品的比例,合计不得高于养老基金资产净值的30%,主要用于银行存款和国债等领域,虽然该投资方向能有效地规避投资风险,但是利率难以持续覆盖当期通膨水平,养老金资产保值增值能力有限,贬值压力逐渐凸显。

三、养老金融未来展望

2017年2月28日国务院发布《“十三五”国家老龄事业发展和养老体系建设规划》,规划提出到2020年要实现“多支柱、全覆盖、更加公平、更可持续的社会保障体系更加完善”的发展目标。2017年6月29日,国务办公厅发布《关于加快发展商业养老保险的若干意见》,明确了商业养老保险在养老体系建设中的作用和任务。一系列政策的出台,意味着养老金融将应迎来巨大的发展空间。

从制度上看,在过分依靠第一支柱支撑养老体系长期不可持续的背景下,以社会保障计划、雇主养老金计划以及个人储蓄养老金计划为主题的三支柱养老保障体系是发达国家的普遍做法,也是未来中国养老金改革的方向。

从养老金资产管理上看,养老金与金融市场有效对接有助于带动养老产业及金融行业。养老问题本质上也是带有典型的金融特征的问题,存在着跨期、跨地域资产配置的基本需求。经营养老金融商品、涉及养老产业和提供养老金融服务的行业都可归为养老金融业。

从养老产业的角度看,养老金融业既可作为整个产业链中独立的一部分,无论其涉及的人口规模还是相应的资金总量,都远远超过养老用品业、养老服务业和养老地产等业态;也可作为养老产业的金融部分,横跨银行、保险、证券、基金、信托、养老地产和养老服务等领域,同时关联到广泛的金融产业链。养老金融既是金融体系的重要组成部分,又是养老产业的关键,关系到未来整个金融业的发展方向。