1月9日下午,宜人财富主办的“新十年、新财富——中国养老金融发展论坛”在北京市金融科技博物馆召开,中国养老金融50人论坛秘书长、清华大学董克用教授以“人口老龄化高原背景下中国养老金融发展现状、挑战与趋势研判”为题发表演讲,以人口老龄化高原为背景,介绍了我国养老金融体系的构成,并详细介绍了我国养老金金融、养老服务金融、养老产业金融的发展现状、存在问题以及未来前景。宜人金科董事会主席、首席执行官唐宁,中国金融博物馆理事长、中国并购公会创始会长王巍,宜人财富总裁尚筱,信安环球投资有限公司国际业务总裁兼信安国际(亚洲)董事Krik West等专家、学者和各界人士共40多人参与了论坛。

董克用教授

以下是董克用教授的演讲实录:

谢谢主持人,谢谢唐总,谢谢宜信,邀请我来参加这么一个非常好的聚会,而且第一次看到金融博物馆,其实我离这儿很近,但从来没来过,今后要多来。

今天给我的题目是讲一下“养老金融”这个概念。

这个概念学界有提过,早些年有个别文章提过,我们在2015年12月,即四年前,一批学者、业界、政府官员聚在一起,成立了中国养老金融50人论坛,比较大规模的把“养老金融”概念推向社会。我们为什么要搞这件事情?因为大家认识到了中国确实面临一个人口老龄化的挑战,而且这个挑战的形势很严峻。

最近,中央下发了《积极应对人口老龄化的中长期发展规划》,首先要管到2022,然后要管到2035,这个规划要管到2050,就是确保“两个一百年”的梦想,第一个一百年马上就到了,第二个一百年更重要。为什么到本世纪中期?就因为老龄化。今天就讲一讲我们怎么看待养老金融这个概念,也确实和今天一些主题,和后面宜信财富与信安的合作非常重要,都在这个领域里面。

一、我国老龄化情况

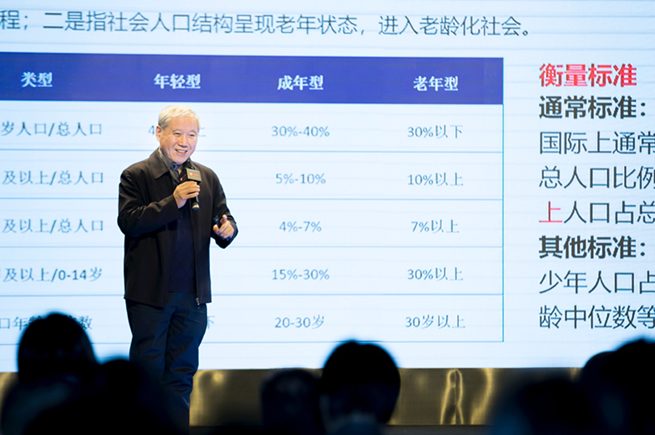

国际上对一个社会是否进入老龄化社会有一个共同标准,简单来讲有两个标准:

1.如果以60岁人口占全部人口比重为标准的话,当人口中有10%是60岁时,就说明这个社会进入老龄化了。10%-20%是轻度老龄化社会,就是老人还不太多,20%-30%是中度老龄化社会,30%以上是重度老龄化社会。这是国际上三个划分,没有再想往上划,30%-40%怎么办?如果一个社会40%是老龄化,社会人口结构一定很奇怪,到不了。但是要注意,我们国家挺严重的。

2.65岁以上人口,现在国际上慢慢把60岁退休这件事情延迟到65岁了,王理事长说他要进入退休年龄了,我已经超过65岁了,我长期在人民大学工作,后来我写了一个报告,说三十多年了,我去年申请退休,清华大学说你退休了,到我这儿来吧,于是我到清华大学去了,因为我出生在清华,长在清华,有一个梦,回归初心,就回到那儿去当几年教授,一块做点研究,其实教授在哪儿都一样,无所谓。

按照65岁这个标准,达到7%时,这个社会进入老龄化社会,14%就进入中度,21%或20%是深度,超过21%就已经是超老龄化社会了。

中国第一次人口普查是1953年,2020年又要做人口普查了,我们一开始是一个非常年轻的人口结构,特别到了1964年时,非常年轻,老人很少,在座那会儿后两排可能还没出生。1982年开始计划生育。2010年开始慢慢有很多老人了。预测2050年,60-64岁的人口最多,是中国老龄化的一个高峰期,最高点。到了2070年、2100年,人口结构比较常态,社会人口结构慢慢稳定了。

这样看起来还不错,但整个过程用这条曲线来看就非常重要了。2100年人口结构会比较好看,但在这之前会面临一个什么情况呢?如图说明人口变化:

联合国预测,总人口预计在2030年达到最高峰,超过14亿。但这个预测最近看来好像要改了,因为我们突然发现从2016年全面放开二胎之后,新生儿出生人口每年都在下降,我们都在等待2019年到底生了多少孩子,但很不乐观,据说比2018年少是肯定的。2017比2016少了60万,2018比2017少了200万,今年还要少,也就是说如果都少的话,总人口不会在2030年达到高峰,有些学者认为今年就是高峰,以后就下去了,所以这条线就会下去。到本世纪末10亿多人口,如果没有生这么多孩子,就没有10亿人,有些人认为只有6-7亿。

老龄化说65岁以上人口有多少?到世纪之交6.81%,这时候中国进入老龄化了,到现在12%。什么时候达到高点?2060年时,65岁以上人口达到高峰,有4亿人。到那个时候,中国65岁以上人口是4个亿,那时候金融界服务的对象有4个亿的65岁以上老人,要学会高科技才能服务他们。慢慢这个人口也会下去。这4亿是真实的,因为2060年65岁以上的人口今天已经出生了,他们已经度过了“婴儿死亡期”。

人口老龄化说的是比重,从现在开始,从12%,以45度角往上走,17%、26%、30%,然后没下来,不会像人口总量一样会下来,我们持续在一个平台上走,一直到本世纪末都是30%。后来我起了一个名字,叫“人口老龄化的高原”,发表了一篇文章。人口学家说错了,说我们有一个人口老龄化高峰,高峰是什么?攀过这个高峰就没事儿了,从上个喜马拉雅山峰就下山、就安全了,但是老待在喜马拉雅山上就缺氧,待不了几天就过去了,所以攀登人员一定要下山,就安全了,我们下不来了,一直到本世纪末都是老龄化,这个形势远比大家想的要严峻。所以未来几十年我们一定要在这个格局下去考虑问题,这就是我们为什么要搞养老金融的问题。

我们认为面对这样一个社会,一出门,三个人里有一个人65岁以上,这样一个社会会遇到很多问题,应对这些问题需要方方面面,所以中央发了积极应对老龄化的中长期规划。但是金融是最重要的一个方面,如果我们现在不从金融角度入手来应对老龄化,我想就晚了。养老金融包括三个领域:

1.养老金,老了之后,65岁再推迟退休年龄,可以推迟到70岁,没有问题,但还能推迟到80岁吗?大概不行了吧,总要退休,退休金怎么办?三个人里有一个人65岁以上,那时候每个人都上大学,还有1/3的人22岁以下,就一个职养一个退休的,养老金怎么办,不能人活着钱没了,就非常麻烦了。

2.除了养老金之外,要有财富。这些人已经有财富了,也就是有养老服务金融。如有些人有房子,确实没有现金,养老金给的也很少的,怎么办?他不得不住养老院,我父亲今年近百岁,他这一代都可以找保姆,我不行,因为服务于他们的是50多岁的人,什么概念?孙子辈在照顾爷爷辈。我一想就坏了,我们孙子辈不可能照顾我们,没有人了,所以只能住养老院。这些财富怎么转化可支配的资产?我们现在发现很多老人有房子,但是没钱花,很抱怨,怎么转化呢?通过养老金融服务,把很多非制度化的养老财富能够积累起来,转化、消费出去,这需要制度安排。

3.养老产业金融。国外可能不会太注意金融如何支持养老产业发展,因为一方面产业发展很完善,不断产业在创新,市场很完善,另一方面金融体系很完善,能够找到风险投资去发展、去创新。但我们国家这两个都是新的,我们的商业银行是改革开放后才出现的,改革开放以前,银行就是财务的出纳,那时候就一个人民银行,没有商业银行,我们的产业都是改革开放以后来的,原来企业叫工厂车间,没有企业。两个都是新的,都是后来发展起来的,历史不过四十年。现在有了大量对养老产业的需求,我们能否等着这个市场来自己发展呢?会发展起来的,但是仅靠这个,很慢,应对不了迅速增长的老龄人口。

所以我们要从养老金金融、养老服务金融、养老产业金融三个方面共同研究来应对老龄化,我们当初给了这样一个定义,起了这样一个名字,很中国化的名字。因为国际上有养老金金融,但是国际上不太分养老服务金融和养老产业金融,对他们来说这个事情比较简单,但对于我们来说比较新。

二、养老金金融:多支柱养老金体系

对中国来讲,养老金确实是一个大的挑战,国际上养老金有两种形势:

第一,现收现付制,就是儿子干活养老子,这个制度是德国人19世纪末发明的,应用于社会养老保险,有很多优点,容易建立、容易快受益,只要流水流通了,就可以受益,而且还可以实现再分配。因为是现收现付,两三个儿子养一个老子可以,一个儿子养一个老子,老子越活年龄越大,现在医学突破百岁没有问题,儿子负担就比较重了,因为他还得养儿子,所以就遇到老龄化,无论是延迟退休、提高缴费、降待遇、财政补贴,都是局限性的,很难解决。

第二,完全积累制,国际上就在探讨,要么搞完全积累,没有代际抚养问题,最先是智利开始试的,新加坡是另外一个模式,不是完全养老模式,智利是比较典型的,智利以积累型来做,积累型的好处是老龄化无所谓,反正自己存钱自己用,但缺点有风险,资本市场的短期风险、长期风险如何克服,长寿风险怎么办?你自己存了钱多少够?因为不知道你自己活多久,往往出现的钱花光了人还活着,也没办法再分配等等。

所以国际上结论很清楚,完全现收现付和完全的完全积累都无法面对老龄化这个挑战,怎么办?多支柱,就是一个注资没有办法解决问题,多个支柱来解决,这就是人类智慧。国际上,用三个支柱来解决,虽然在各国名字不一样、划分方法不一样,大体上是这三个理念:1.公共养老金。2.职业养老金。3.个人养老金。

目标不一样、机制不一样,最大的特点是公共养老金一般都是现收现付,儿子养老子,目标是两个:一是反贫困,不能让老年陷入贫困状态,现在减贫,最后老了变成贫困人口了,这样不行。二是抵御长寿风险,好好活,活到120岁,也给你发养老金,政府兜底。

职业养老金,雇主主导,两个目的:一是为了增加养老金收入,二是为了吸引员工,清华大学有职业养老金,人民大学没有,董老师就从人民大学清华大学了,这是开玩笑,其实都有。所以是积累的,缴费型。

有些人是自由职业者或者这个老板不给建,那就没有办法,国际上列出个人主导的养老金,我自愿参加,为我老了之后来享受,也是政府财税优惠,去完全积累,这样来做另一个保障。

为什么叫支柱?因为官方名称是层次,我不太同意,觉得还是用支柱好,因为这第二、第三支柱是积累型的,第一是现收现付型的,性质不同、模式不同,解决的问题都是为养老,但是模式不一样。所以这是资产积累的,跟财富管理是相关的,因此二、三支柱和资本市场的关系是非常密切的。

我国现在也建立了一二三,官方名称叫多层次,我们有城镇职工基本养老保险,机关事业已经合过去了,但是制度上还是两个,实际内容上是一个。我们有城乡居民基本养老保险,我们也建立了第二支柱的企业年金和职业年金,第三支柱个人养老金2018年5月1号已经在福建省、上海市、苏州工业园区进行试点了。原来是一年试点完之后推开,到现在为止由于各种原因还正在推开,呼之欲出。

结构上已经有了一二三支柱,但有十九大讲的不平衡和不充分的问题。不平衡,找一个平衡的对象,找了找,还是用大国来比,如美国,美国也是三支柱,美国有第一支柱退休金待遇为主,不是走向资本市场的,是美国国债的,但是仍然存了2.82万亿美元。第二支柱,包括老的DB和现在的DC,主要是DC,存了16.15万亿美元。第三支柱,个人帐户8.81万亿美元。加起来27.78万亿美元。什么概念?占美国当年GDP的135%,也就是说美国人在养老金上制度化的存了一大笔钱,这三个钱加起来相当于当年GDP的135%。

中国情况,基本养老保险5.09万亿元,比美国高1倍,但单位是人民币。企业年金,从2004年开始有统计数据,1.48万亿人民币。到2018年底,可以忽略不计,加起来是6.57万亿人民币,还不到1万亿美金。从总量上看,我们比美国小了27倍,从比重上看,都加起来,我们相当于GDP的7.3%。谁说美国人没存钱,他们整天消费,说中国人储蓄太多了要扩大消费?我看经济学家没见过这张表,否则就不会这么说了,他们误导我们。在养老金问题上完全是另外一幅图画,美国人制度化的存了135%的养老金,所以他们没有多少养老金问题,还整天叫嚷不行了,我们是真没存,就7.3%,还很高兴,说我们有5万个亿在那儿。

唐总提到有些吓人的数据,这些就是吓人的数据,因为我们老龄化比他们快,我们量比他们大,全国人口都在吃养老金,30%+的人要拿养老金,存了吗?没有。他们到这个地步,什么时候存起来的?是美国上个世纪70年代,通过两个养老金法案之后,通过四五十年慢慢存起来的,现在给我们的时间是多少?短短二三十年,今年是2020年,如果不用二三十年赶快完成的话,就来不及了,我们在快速老龄化过程中去快速积累养老金才能完成,所以这个任务就非常严峻。

怎么办?三支柱都有事情要做,第三支柱,我们费率很高,基数不大,其实基数不高,对老百姓是有损害的,因为养老金的待遇是按照基数来算的,因此要做实基数,降低费率,全国统筹。第二支柱要进一步加大税收力度支持,规范投资体制,建立连通机制。第三支柱希望尽快出台,要财政税收来优惠,因为个税制度比较独特,可能财政要来支持,要让大家来投。建立个人帐户,将来每个人都要有一个个人养老金帐户,改变现在的产品模式,搭建公共平台,机构来服务,这些都是今后出台时才能够验证的。这是我们做的一些研究。

总之一句话,尽快实现三支柱的均衡发展,补上短板。

三、养老服务金融:全生命周期金融产品

我们在养老服务金融领域包括两个方面:1.工作期。2.退休期。

工作期是一个积累期,积累期,银行业、基金业、保险业、信托业,宜信,都要在这个领域中加入进来。除了制度化一二三支柱之外,还会有养老储蓄产品、养老理财产品、养老目标基金,以后养老目标基金有些会进入第三支柱,但不会所有都进入。养老目标基金可以有商业养老保险、有养老保障产品,有各种各样的都做,还有信托。这方面都是养老财产的储备。到退休之后,消费,银行业、保险业、信托业也都有很多工作去做,包括银行业的反向抵押贷款,有房子,但是嫌养老金太少,把房子反向抵押贷款消费掉,资产转换。有综合性养老服务,包括理财等等。保险业、信托也一样,我们会有各种各样的养老金融服务。

今天上午我们去调研中信公证,也看到中国公证已经介入养老资产,非常好,想法也非常好,已经开始实践,就是说我们要去照顾那些慢慢老去的比较孤独的老人,他的财产不知道谁来帮助他们。我们有一个计划生育政策,就会出现一个现象,即可能出现失独的家庭,就一个孩子,但是那个孩子先于老人走了。中国现在有100万失独家庭,他们已经不可能再有下一代了,因为他们已经超过生育年龄了,这100万家庭已经60岁或65岁,他们很快就可能出现智力上的问题,忘记了、糊涂了,谁来管理?谁来帮助他们?这些都是金融业要做的事情。

我们这方面面临的问题是储备不足,当然不是说老年人,是年轻一代。美国人花了40年时间储备到今天,我们要现在开始赶快做,2017年做了一个调查,发现确实这方面还不足,还没有很好的意识知道复利,存的越早越好,当然年轻人遇到是现在消费还是未来消费,这是一对矛盾,所以要有投资者教育告诉大家早动手、如何动手、如何防范这些意识,这是需求层面。

供给层面,产品不足,很多产品都是雷同的,并没有真正根据不同层次的需要、不同特点来设计不同的产品,同质化非常严重,有些挂了一个名字“养老”,其实没跟养老挂钩,制度上、政策供给上也不足,所以阻碍了供给的有效性,两方面都有改进的余地。

未来来看这个领域非常宽广,从我们的工资收入上来讲,实际上中国的工资收入已经越过了生存工资阶段,依据是国际上有一个标准恩格尔系数,是食品在个人收支中所占比重,如果这个比重低于30%,就越过了生存工资阶段,中国已经低于30%。就是说已经有钱可以考虑储蓄了,过去低工资,董老师那个年代,我在十几岁当工人时的确低工资,主要用于每个月的食品支出,没什么储蓄,但现在不是了,已经低于30%了,所以我们已经越过这个时代,开始可以做这样的储蓄了,这与美国一样。

随着金融科技的进步,更加方便、更加便捷,不是当年存1块钱也要去银行的时代了,连小偷都消灭了,小偷偷钱包没用,钱包里没钱,没有意义了。金融快速发展,使金融服务能够更好得到满足,可以有更多的金融产品。

随着意识的提高,政策条件的改善,产品多元供给,中国养老金积累速度会加快。

四、养老产业金融:金融与养老产业融合

如果到一个时代去服务1/3的人口,他的特殊需求一定是最大的产业。老年人有持续性,但也有改变,他的衣食住行好像还是衣食住行,但老年人都不一样,会慢慢走一个循环,儿童期开始变化,慢慢老年期回归儿童期。现在中国老年纸尿裤销量已经超过婴儿,回归了,老人就是慢慢回归到婴儿期,婴儿都是躺在床上,一天到晚在睡觉,慢慢起来不睡觉了,你们一天睡四个小时觉,这是壮年期,慢慢老年人又回归休息了,又上病床了,他们躺在能够翻动的床上。衣食住行全都发生了变化,已经吃不了那些硬的食品,食堂的食品对他不适合,都是特殊的食品,日本养老院都是每个人定制的食品。不仅衣食住行,医疗、康养、体育、娱乐等等,都会发生变化,是整个一条产业链,有硬件和软件两个方面,这方面养老产业是一个巨大的产业。

现在大家进入我们的养老产业发现没什么收益,听上去很好,理想很丰满,现实很骨干,因为消费能力问题,现在已经老的这批人消费能力不足。目前城镇职工基本养老保险替代率只有45%,全国平均一个月养老金3000元。确实没有多少钱,老年人不敢花钱。传统养老观念也限制了这种需求,有些病扛着,不知道如何去康复,不肯消费,所以这是微利的行业,最资本吸引力很小,资本都不进去。

但我们认为未来这是一个巨大的产业:

1.家庭小型化,现在说9073,就是90%人都在家里养老,7%的人要在社区帮助,3%的人进机构养老,指的是现在,等我们这代们开始老的时候,不可能了,只要出现失能、失智现象,无法在家庭,因为孩子都不在你身边,两个人中一个人出问题,那个人去照顾的话,那个人马上累得不行,所以只能离开家庭。现在的说法慢慢在改变,不再是居家为主体、社区来支撑、机构是补充,机构也要大力发展,因为这批人老了。

2.这批人是改革开放受益的一代,他们的消费观念已经改变,我们不会再为几十元钱考虑要不要去接受这样的治疗、服务,一定会的。

3.资本的回报,慢慢发现养老产业是长期稳定的资本回报,也会慢慢投入进来,因为像房地产一样投入和高回报的时代已经过去了。

因此在需求侧要有充足的养老金,这就涉及我们养老金体制改革,要有资产变现的制度安排,不仅要有反向贷款,还要有租房养老、各种各样制度化的资产变现的方式,帮助老百姓来理财。从供给侧面,要有社会救助,要照顾低收入老人,要有资本的高端市场,要有多元组合的产业主体PPP。从需求侧和供给侧两边入手,才能推动养老事业更好的发展。

谢谢大家!