原标题:证监会相关人士:公募基金要苦练内功、锤炼本领、强化担当 迎接个人养老新时代)

来源:中国基金报 记者 李树超

“下一步,我会将配合相关部委,按照《通知》要求,抓紧制定配套业务规则、明确公募产品参与标准,共同做好个税递延商业养老账户设计、信息平台建设等工作,并指导行业机构为公募基金参与扩容做好产品储备、信息系统联接等各项准备工作。”

近日,《关于开展个人税收递延型商业养老保险试点的通知》(以下简称《通知》)发布后,证监会相关人士接受中国基金报记者独家专访,阐述了证监会落实《通知》安排的相关部署以及公募基金在服务居民养老投资、助力养老保障大局中的重要角色。

养老保险第三支柱

瞄准多元化金融投资方向

近日,财政部、税务总局、人力资源和社会保障部、中国银行保险监督管理委员会、中国证监会等五部委联合印发《关于开展个人税收递延型商业保险试点的通知》。

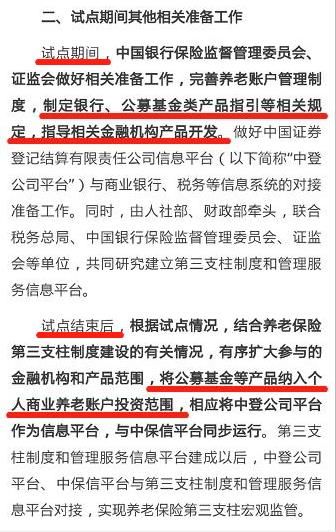

《通知》中提出,“试点期间,中国银行保险监督管理委员会、证监会做好相关准备工作,完善养老账户管理制度,制定银行、公募基金类产品指引等相关规定,指导相关金融机构产品开发。做好中登公司平台与商业银行、税务等信息系统的对接准备工作。”

保险产品先期开展一年试点,“试点结束后……将公募基金等产品纳入个人商业养老账户投资范围,相应将中登公司平台作为信息平台,与中保信平台同步运行。”

图:试点结束后公募基金将纳入投资范围

证监会相关人士:公募基金要迎接个人养老新时代

证监会相关人士指出,《通知》为建设国家养老保障第三支柱做出了有益探索,在细化试点期间安排的同时,在投资方向上,坚持个人商业养老账户多元化金融投资方向,试点结束后个税递延商业养老账户对接的投资产品将不限于商业保险产品,还将扩大到公募基金等产品,能够更好地满足不同年龄阶段人群差异化的投资需求。一年的试点期,为公募基金更好对接个税递延商业养老账户投资需求提供了充足的准备时间,行业务必珍惜顶层制度支持,以为个人养老提供最专业服务的历史担当,着眼长远、持续提升投资管理能力,积极参与试点期间关于公募产品储备、账户设计、平台建设等准备工作。

事实上,证监会推进开发适合养老需求的公募产品的工作一直在持续推进。

今年2月份,为了提升公募基金行业为居民养老投资提供专业化投资工具的能力,同时做好个人税收递延型养老投资产品储备,证监会发布了《养老目标证券投资基金指引(试行)》(以下简称《指引》),指导行业开发一类专门服务大众养老投资的公募基金产品。3月份,基金业协会发布《关于养老目标证券投资基金的基金经理注册登记有关事项的通知》,此类产品上报之路全线打通。

证监会相关人士表示,《指引》发布以来,行业反响强烈,各项工作稳步推进。截至目前,证监会已经接收到21家公募基金管理人累计报送的42只养老目标基金产品的注册申请材料。证监会将依法依规、审慎开展基金注册审核工作,尽快推出养老目标基金产品。

谈及未来个税递延商业养老账户对接的公募产品,证监会相关人士透露,“养老目标基金借鉴境外成熟市场个税递延商业养老账户默认投资产品模式,着眼于提供目标风险和目标日期的养老基金产品,是专门对标个人养老金投资需求的产品。按照《通知》要求,证监会将在试点期间制定公募基金类产品指引,并将审慎确定产品标准,确保满足个税递延商业养老账户资金安全性、收益性和长期性管理要求,届时相关产品将可能不限于养老目标基金,也可能将现存公募基金中投资稳健、长期业绩优秀的产品纳入,以满足不同年龄、不同风险偏好投资者的需求。”

从理论到实践

以税收优惠激励个人养老资产储备

谈及《通知》对普通老百姓养老投资的意义,证监会相关人士认为,对标美国等成熟市场国家,我国此前的养老保障体系中,对个人储蓄养老资金投资金融产品缺乏税收优惠支持,《通知》的发布意味着我国养老保障第三支柱建设正在从理论走向实践。

早在1991年,国家就提出“逐步建立起基本养老保险与企业补充养老保险和职工个人储蓄性养老保险相结合的制度”,20多年来,各界人士为建设中国的养老保障第三支柱不懈努力。

从我国的养老保障体系建设来看,我国一直在打造三支柱的养老保障体系建设。其中,基本养老保险是第一支柱(政府主导,税前列支),企业年金、职业年金为第二支柱(企业和职工自愿建立,不超过规定标准的缴费准予税前扣除),而个税递延商业养老账户投资则是第三支柱的重要组成部分(个人自愿参与,给予税延支持)。

随着我国老龄化时代的加速到来,发展个税递延商业养老账户投资,将个人部分收入进行养老金融投资并实施税收优惠,成为缓解公共养老压力、加强养老资金储备的现实选择。

从境外成熟市场情况看,第三支柱已经成为养老保障的重要组成部分,以美国为例,截至2016年底,其个人退休养老账户(以IRA为代表)规模7.9万亿美元,雇主支持的养老计划(以401K为代表)规模15.4万亿美元,远远超过基本养老的规模(2.9万亿美元)。

服务居民养老投资、助力养老保障

公募基金将继续扮演重要角色

证监会相关人士指出,《通知》的发布以及个税递延养老保险制度未来的深化发展,将引导大众未来通过专业机构对个人养老资产进行多元金融资产配置,公募基金将发挥专业机构投资者作用,为个人积累养老财富,为解决中国养老投资和老龄化问题提供资产配置方案。

证监会相关人士称,“公募基金在服务国家养老保障体系建设、促进养老金保值增值方面将继续发挥更大作用,为个人养老新时代担当更重要历史使命。”

作为我国养老金投资主力军,15年管理养老金的丰富经验,公募基金有望在服务居民养老投资、助力养老保障大局中继续扮演重要角色。

中国基金业协会数据显示,基金管理公司受托管理基本养老金、企业年金、社保基金等各类养老金1.5万亿元,在养老金境内投资管理人的市场份额占比超过50%,总体上实现良好收益。管理养老金15年来,公募基金在投资研究、人才队伍、产品布局、风险控制和服务体系等方面积攒了雄厚实力。

产品方面,基金行业运作规范、投向清晰,为满足个人养老金投资需求积累了丰富产品。发展20年来,公募基金规模超过12万亿元,公募基金产品、养老金组合及私募资管计划上万只,投资策略日益多元化。

同时,公募基金20年的管理经历打造了不俗的长期投资业绩。数据显示,公募基金为4.2亿的有效个人投资者账户提供理财服务,自开放式基金成立以来至2017年底,行业累计分红1.71万亿元,偏股型基金年化收益率平均为16.5%,债券型基金年化收益率平均为7.2%。

据悉,当前养老保障第三支柱发达的国家,公募基金担当了非常重要的角色。以美国为例,IRA制度自上世纪70年代推出以来,资金持续流入共同基金。据统计,截至2016年底,美国7.9万亿美元IRA总资产中,投资共同基金的规模占比达到47%。公募基金汇集公众的长期资金进行专业投资,成为资本市场上举足轻重的机构投资者(共同基金持有美国股票流通市值约三分之一),为养老金分享国民经济增长成果、实现保值增值发挥了重要作用。