第2093期|编发/保险论坛

根据全国老龄办发布的最新数据及相关资料:自1990年以来,我国老年在业人口的数量快速增加。2015年,全国60岁以上老年在业人口为9235.3 万人;65岁及以上老年在业人口也增加了1395.4 万;老年在业人口以低龄、健康老人为主,60至64岁占42.8% (知识点1文末)。而截止2015年底,我国60岁及以上老人数量为2.22 亿。- 《老龄蓝皮书:中国城乡老年人生活状况调查报告(2018)》

寿命质量老年人口健康仅三成较好

●我国老年人慢性病患病比例较高,近七成、约一半、约六成的老年人听力状况和牙齿状况较好、疼痛感较为严重;

●超过一半的老年人参加了体检且从不吸烟、喝酒和服用保健品,但是几乎一半的老年人也从不锻炼、睡眠质量不高;

养老需求上门看病服务需求最大

●我国当前高龄老人3000 多万,失能老人4000 多万。2015年,我国城乡老年人自报需要照护服务的比例为15.3%,比2000 年的6.6%上升将近9个百分点。

●高龄老年人对照护服务的需求最为强烈,自报需要照护服务的比例从2000年的21.5%上升到2015年的41.0%,上升幅度是79岁及以下老年人的3倍多。

●具体需求上,38.1% 的老年人需要上门看病服务,12.1% 的老年人需要上门做家务服务,11.3%的老年人需要康复护理服务。

医疗保障自付一半,商业保险少

●2015年,我国城市老年人平均医药费支出2341 元,占到消费总支出的11.6%,农村老年人平均医药费支出1395 元,占到消费总支出的15.7%。大部分老年人或多或少患有慢性疾病,药品成为一部分老年人赖以维持生命的重要支撑。

●我国近乎全体老年人均享受社会医疗保险,但是,老年人购买商业健康保险的比例却较低。老年人更倾向于去基层医疗机构就医,但面临收费高、排队久等问题,过去一年,老年人医疗自付费用占总医疗费用的一半。

老年人口再就业下的养老困境

2017年3月,由国务院印发的《“十三五”国家老龄事业发展和养老体系建设规划》中也提到:预计到2020年,全国60岁以上老年人口将增加到2.55 亿人左右,占总人口比重提升到17.8%左右;高龄老年人将增加到2900 万人左右,独居和空巢老年人将增加到1.18 亿人左右,老年抚养比将提高到28%左右;用于老年人的社会保障支出将持续增长;农村实际居住人口老龄化程度可能进一步加深。

社保承压人口大国养老困境

我国基本养老保险制度进入低速发展阶段,养老保险基金运行情况不容乐观,加上养老金的增值对于未来人口老龄化的需要已日渐不堪重负,无法满足各层次的多样化的养老需求。

抚养比下降年轻人养老压力大

2015年职工养老保险抚养比(知识点2文末)继续保持下降的态势,由2014年2.97:1降至2.87:1,这意味着不到3个在职职工要“养”1个老人。随着人口预期寿命增加,领取时间增长,而且养老金待遇刚性增长,所以收支面临巨大压力。

替代率低养老金保障水平有限

数据显示,2015年,我国退休人员养老金的总替代率为44.08%,处于国际警戒线之下(知识点3文末)。而从2016年开始,我国人均养老金每年的增速开始逐年下降,由此前延续数年的10%,下降为2016年的6.5%,2017年的5.5%。2018年的5%。

养老金空账国家财政压力巨大

2015年城镇职工基本养老保险个人账户累计记账额(即“空账”知识点4文末)达到4.7万亿元。而当年城镇职工养老保险基金累计结余额只有3.5 万亿。也就是说,即使把城镇职工基本养老保险基金的所有结余资金都用于填补个人账户,也仍然会有1万多亿的差额。如此大的养老金“空账” 已成为国家财政所面临的重大风险之一。

中断弃缴缴费人员占比持续下降

据统计,2015年中断、弃缴职工养老保险的人数已高达3887 万。职工养老保险缴费人数占参保职工的比例由2006年的90%下降至80.3%。10年间,职工养老保险缴费人数占实际缴费人数的比例下降了近十个百分点。养老保险参保情况并不乐观。而另一个情况是“2017年出生人口为1723 万,比2016年少了63 万人”。

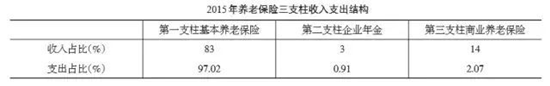

我国三大养老支柱体系现状

从国际上来看,在养老保障体系建设上,一般都是采取政府、企业、个人三方共同承担养老责任的一个养老保险体系,1994年世界银行把它称之为三支柱体系。第一支柱它主要是由政府发起并承担责任。第二支柱一般是由企业发起,并承担养老责任,通常都是由企业和企业的职工来共同缴费。第三支柱一般是个人自愿建立的养老计划,由个人来缴费。

▲三大支柱

“

截至2015年底,我国企业年金参与人数2320 万,合计不到全国就业人口的8.2%。建立企业年金的企业数量仅为75454 家,不到企业法人单位的10%。远远低于发达国家不到40%以上的水平;我国商业养老保险人均保费收入仅为185.56 元,商业养老保险替代率仅为1.1%。缓慢发展后的企业年金与个人储蓄性商业养老保险没有发挥其应有的支柱作用。

发展商业养老保险势在必行

养老形势日益严峻,第二支柱企业年金的投资收益追求长期平稳向上,归属期很复杂,周期长,时间跨度可能长达几十年。所以商业保险必须承担社会责任,提高我国养老保障水平。在十八届三中全会决定、“十三五”规划纲要、《国务院关于加快发展现代保险服务业的若干意见》、《“十三五”国家老龄事业发展和养老体系建设规划》等中央国务院文件都对发展商业养老保险提出了明确要求。

●在完善养老保险制度上:构建包括职业年金、企业年金,以及个人储蓄性养老保险和商业保险的多层次养老保险体系。推进个人税收递延型商业养老保险试点。

●在健全医疗保险制度上:鼓励发展补充医疗保险和商业健康保险、老年人意外伤害保险。

●在探索建立长期护理保险制度上:鼓励商业保险公司开发适销对路的长期护理保险产品和服务,满足老年人多样化、多层次长期护理保障需求。

养老建议:商业保险早准备

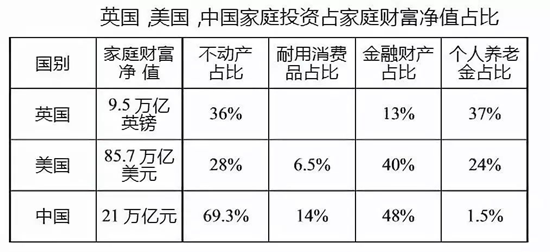

中国普通家庭用于养老的资金仅占家庭财富的1.5%,而美国达到24%,英国达到37%,我国养老金所占家庭财富比例远远低于欧美发达国家。

▲英、美、中家庭投资占家庭财富净值占比

“

欧美国家之所以比例高,是因为商业养老保险相对成熟。而在养老的三个支柱体系中,真正的个人养老资产和财富是商业养老保险。举个例子:

2016年,具备养老功能的人身保险(包括各类在被保险人年满55岁后向其给付生存保险金的保险产品)保费收入为8600 亿元,在人身保险保费收入中的占比为25%,(国外这一是比例大概50%,如说美国、英国、加拿大。)有效保单件数6140 万件,有效承保人次6532 万,放在13 亿7 千万的人口基数中,只占约5%不到。

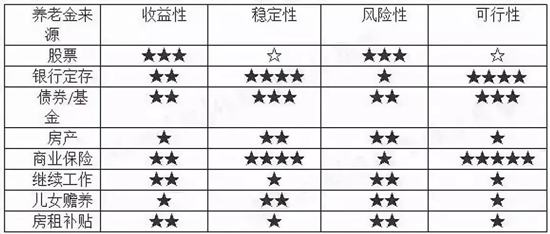

那么,常见的养老方式有那些?保险论坛为您整理如下,供参考:

▲不同养老方式的优缺点

存钱养老低利率跑不赢CPI

2015年以来,央行连续降息。跑不过CPI虽然有一部分人能存下钱来,但持续上涨的物价会使大多数家庭储蓄养老计划希望破灭。当前,存款利率跑不过CPI已经成为共识。尤其是像食品、衣着和居住(房租、水、电、燃料等)等生活必需品,其增长的幅度常常是超过CPI的。

投资养老首选基金专业要求高

存款、国债、基金、银行理财产品、股票、期货、外汇、黄金等都是金融投资范围之内,但总体来讲风险成本不同,而且有些需要专业的知识。所以基金成为首选,最好采用定期定投的方式来实现,均摊成本、降低风险。

以房养老房价充满不确定性

退休之后用房产抵押来获取金融机构的贷款用于养老,去世后金融机构会通过出售住房收回这笔贷款。额外房产出租产生的租金可补贴每月的退休金。但从眼下房价虚高的情况来看,以房养老存在政策不完善和风险不确定性。

商业保险可行可靠但要规划好

传统型养老保险、分红型养老保险、万能型保险和投资连结保险都可以作为养老保险的选择范围。因为就商业保险而言,寿命越长,收益越高,与储蓄相比:投保人在投保期间还将享受到各类风险保障和保单分红收益,建议养老计划每3-5年评估一次,不断完善!

“

一份完善的养老准备不会单单只有保险组成,但保险之所以称之为保险,就是因为其确定性,虽然投资收益率相对较低,但是能保证未来养老目标的实现。与其他理财工具的一个重要区别就是,保险的保障功能是其他投资理财工具所无法替代的。因此,退休规划,保险有着不可取代的价值!

文末知识点

1、老年在业人口中:80%以上的老年在业人口主要从事以体力劳动为主的农业经济活动,农业劳动还是占有绝对优势地位,但比例不断下降,从事社会生产服务和生活服务人员的比例在不断提高。(开头数据疑点标注)

2、抚养比:又称抚养系数是指在人口当中,非劳动年龄人口对劳动年龄人口数之比,抚养比越大,表明劳动力人均承担的抚养人数就越多,即意味着劳动力的抚养负担就越严重。

3、养老金替代率:指劳动者退休时的养老金领取水平与退休前工资收入水平之间的比率。是反映退休人员生活水平的经济指标和社会指标。

4、养老金的空帐/缺口:指现在对应到每个个人账户的钱没有做实,有很多账户虽然应该有这么多钱,实际上是空的。通俗讲即:这一代人的缴费用来给上一代人支付养老金了,所以形成“空账”。这与我国实际养老金统账结合(社会统筹与个人账户相结合)的方式有关。